目前我国的激光及其他光电类医疗设备以进口为主,关键设备的国产化比例较小,国外企业基本垄断了高端眼科治疗设备。国产激光及其他光电类医疗设备以二氧化碳激光器产品、Nd:YAG激光器产品、半导体激光产品为主,主要应用方向包括皮肤外科、通用外科手术、泌尿科、心血管疾病等,仍然缺乏眼科激光设备、检测与诊断设备。据统计,2022年我国光电类医疗设备市场规模约为39.8亿元,同比增长11.8%。光电类医疗设备应用领域丰富,其中皮肤治疗类医疗激光设备占比最高。

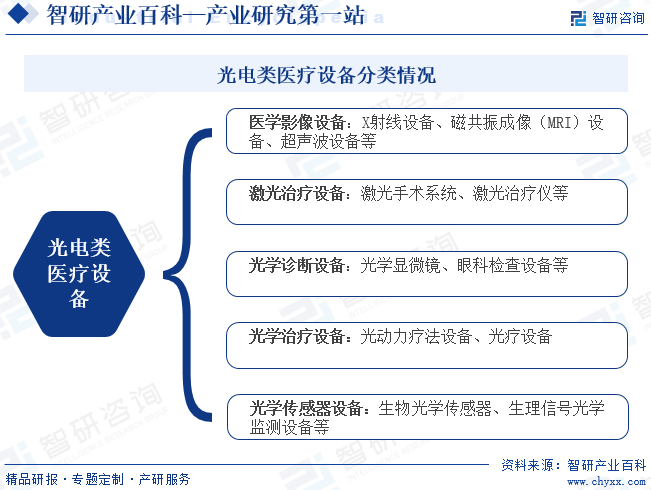

光电类医疗设备是指利用光学和电子技术相结合的医疗设备,通过光学传感器、激光技术、图像处理等技术,对进行检测、诊断或治疗。这类设备在医学影像、照明、激光治疗等方面发挥着重要作用。从分类上来看,光电类医疗设备主要包括医学影像设备、激光治疗设备、光学诊断设备、光学治疗设备和光学传感器设备等。目前,激光医学在临床应用上已经形成了强激光治疗、弱激光治疗、光动力治疗三大激光治疗技术,同步发展了包括光学相干层析成像、光声成像、多光子显微成像、拉曼成像在内的众多兼具高灵敏度和高分辨率的激光诊断技术。

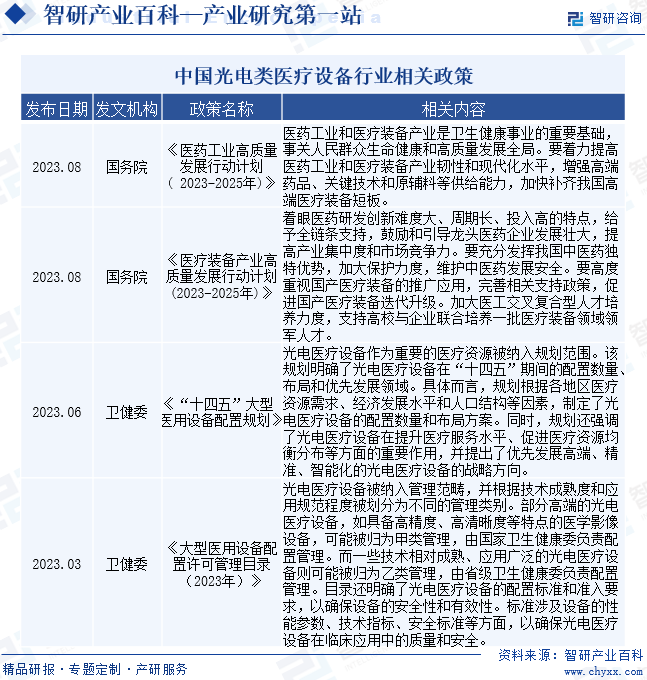

近年来国家出台了一系列政策鼓励国产医疗器械企业创新发展,如审批制度优化,扶持高端医疗器械、部分设备及耗材纳入医保目录等,相关政策给我国光电类医疗设备行业健康快速发展注入了巨大动力。政策通过明确配置许可管理目录和配置规划,政策为光电医疗设备行业的发展提供了清晰的指导方向,有利于企业把握市场机遇,合理布局产品线。其次,政策的实施将推动光电医疗设备的技术创新和产业升级,提高设备的性能和安全性,满足临床应用的更高需求。此外,政策的优化还将有助于降低企业成本,提高市场竞争力,促进光电医疗设备行业的健康发展。

激光和其他光电类医疗设备行业是多学科交叉整合的技术密集型产业。除安全性的考量外,产品的有效性、准确性和长期可靠性也必须得到保证。在激光器、强光发生器等器件的开发、光电能量精确检测及输出控制、人机交互软件系统设计、综合系统集成等方面都有很高的技术要求,对于新进入者形成了较高的技术壁垒。

医疗设备产品从研发到上市的销售周期较长,且存在较大的研发及上市失败风险;产品上市后,销售网络和售后服务体系的搭建和维护,均需要大量的资金保障。同时,医疗器械产品更新及迭代速度较快,企业需持续投入大量的资金进行研发创新,以适应市场发展的需求并增强产品竞争优势。因此,医疗器械生产企业需要大量且持续的资金投入,有较高的行业进入壁垒。

医疗器械均直接作用于体表或体内,涉及身体健康和生命安全,终端医疗机构在购买医疗器械产品时非常注重产品的安全性、有效性及长期可靠性。为了保证产品的安全可靠性,降低产品质量风险,客户在购买医疗器械产品时,通常倾向于购买市场声誉好的知名品牌,从而形成了较高的品牌壁垒。

光电类医疗设备的产业链上游包括激光系统元件、激光器零部件、激光及光学软件、光电元件、电子光学、光学系统、芯片焊接、光电管以及非相干光和发光源、各种激光器等;中游包括激光医疗产品系列,主要有气体激光治疗仪系列、固体激光治疗仪系列、半导体激光治疗仪系列、准分子激光治疗仪、可调谐激光治疗仪、多波长激光治疗仪及相关设备等;下游应用主要有激光诊断、激光治疗,涉及到眼科、血管外科、泌尿科、口腔科以及皮肤科等科室。具体来看下游方面,激光治疗及光电治疗是具有独特疗效的治疗手段,开辟了除手术、药物两大治疗措施以外的一个新领域,目前已在皮肤科、泌尿科、眼科、耳鼻喉科及妇科等领域广泛应用。

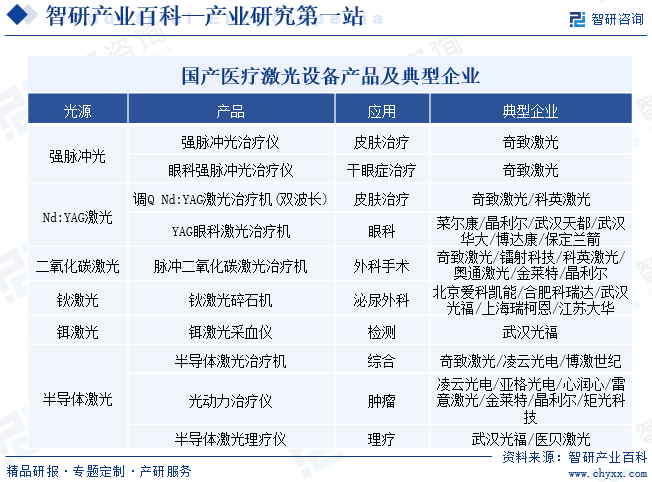

与发达国家相比,我国激光及其他光电类医疗设备产业在规模、核心技术、推广应用等方面均存在一定的差距。目前我国的激光及其他光电类医疗设备以进口为主,关键设备的国产化比例较小,国外企业基本垄断了高端眼科治疗设备。国产激光及其他光电类医疗设备以二氧化碳激光器产品、Nd:YAG 激光器产品、半导体激光产品为主,主要应用方向包括皮肤外科、通用外科手术、泌尿科、心血管疾病等,仍然缺乏眼科激光设备、检测与诊断设备。从市场规模来看,2022年我国光电类医疗设备市场规模约为39.8亿元,同比增长11.8%。光电类医疗设备应用领域丰富,其中皮肤治疗类医疗激光设备占比最高。

在技术及研发方面,2006年2月,国务院发布《国家中长期科学和技术发展规划纲要(2006-2020年)》并首次将激光技术列为我国重点发展的前沿技术,自此,我国对于激光产业发展的支持政策逐渐出台,例如2017年《“十三五”先进制造技术领域科技创新专项规划》、2021年《基础电子元器件产业发展行动计划(2021-2023年)》等重点政策文件均对激光行业技术进步、产业发展等作出重要指示。国家将医疗器械行业发展置于战略高度,出台各类政策扶持自主研发和“进口替代”。在政策的不断推动下,越来越多优质的国产医疗激光器械走向市场,国产品牌的市场份额也不断扩大。

根据国家统计局数据,中国人均年可支配收入由2017年的25973.8元增至2023年的39218.0元,复合增长率为7.11%,未来我国人均可支配收入仍将维持较高的增速。居民人均可支配收入的增加刺激了人口的医疗消费能力,并已成为医疗行业增长的主要动力。同时,人口老龄化加剧、消费意识转变及消费观念的提升、医疗技术水平的升级、产品更新换代及国产化进程加快等因素也将促进我国激光和其他光电类医疗设备产业的发展,催生庞大的市场需求。

在生产制造方面,国家市场监督管理总局2022年发布《医疗器械生产监督管理办法》,在生产场地、环境条件、生产设备以及专业技术人员、质量检验的机构或者专职检验人员以及检验设备、售后服务能力及产品研制、生产工艺文件等方面都作出了明确规定。相关行业监管措施将有效提高医疗器械行业的准入门槛,促进我国医疗器械行业的健康发展,有助于加速行业整合,并有利于实力雄厚、具备技术创新实力的规模化企业进一步发展。

我国激光和其他光电类医疗设备行业市场竞争激烈,外资企业和本土少数优势企业占据绝大部分中高端市场。而大多数企业规模较小,主要生产技术含量和附加值较低的产品,同质化竞争严重,短时间内难以与国外优势产品同台竞争。目前国内约有300家激光医疗器械企业,以中小民营企业为主;除了数家新三板企业外,没有主板上市公司;多数公司仅经营1-2种激光医疗产品,生产集中度低。

激光医学具有技术性强、综合性高、覆盖领域广、临床应用普遍等诸多特点,但由于缺乏明确的学科属性,使得我国教育体系中始终未能建立与激光医疗相对应的二级学科方向,从而导致专业人才缺乏、学科发展滞后。同时,激光医疗产业资源未能与强大智力资源、丰富临床资源进行充分结合,“产学研”结合中的企业主体明显缺失,造成研究和市场脱节,已有资源优势难以在产业层面体现出来。

国产激光医疗产品集中在价值链的中低端,而高技术含量、高附加值产品极少,产品因同质化和规模小而导致的薄利现象突出;众多企业停留在相互仿制阶段,缺乏原始创新和自主创新的能力与意愿。此外,我国医疗器械上市周期平均为3-5年,而美国、欧盟等发达国家和地区的医疗器械上市周期一般仅为1-2年,这将大大延缓本土企业设备实现国产替代进程速率。

我国激光及其他光电类医疗设备产业主要集中在北京、湖北、广东、上海、江苏等地。目前,全国已有超300家激光医疗器械企业获得II类、III类医疗器械产品注册证。在各类激光治疗设备中,气体激光器、Nd:YAG 激光器等技术较为成熟的产品已经实现了国产化,达到了合适的性价比。此外,随着国产半导体激光、绿激光、掺钬等稀土元素固体激光等医用激光器技术的发展,中低功率成套激光医疗设备也开始推向市场,呈现出良好的发展前景。

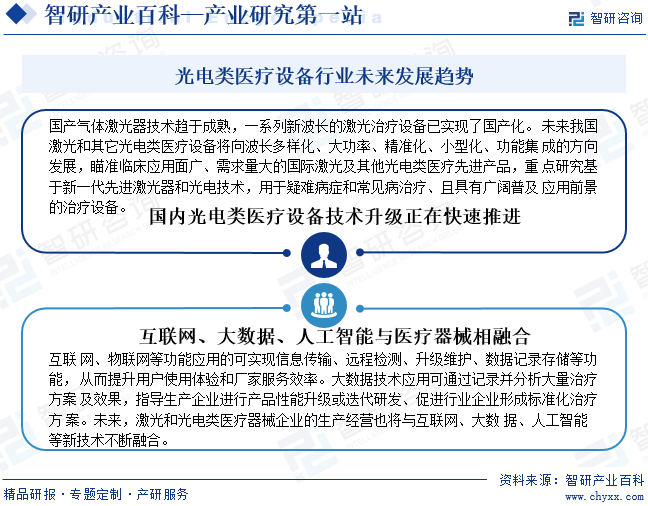

激光和其他光电类医疗设备行业是一门多学科交叉、知识密集、资金密集型的高技术产业,综合了传统工业与医学工程、现代电子信息处理技术、计算机技术、现代医学影像等多学科知识。目前,全球医用激光及其他光电类设备技术已经较为成熟,并朝着激光输出功率提高的方向发展,以满足缩短手术时间、提高疗效等方面的需求。同时,飞秒激光、多波长激光等新型激光开始逐步在临床上的应用将进一步推动医用激光技术的发展。目前,我国激光和光电类医疗设备技术升级正在快速推进,互联网、大数据和人工智能相融合亦是医疗器械行业发展的必然趋势。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或问题,烦请联系我们,我们将及时与您沟通处理。联系方式:、。