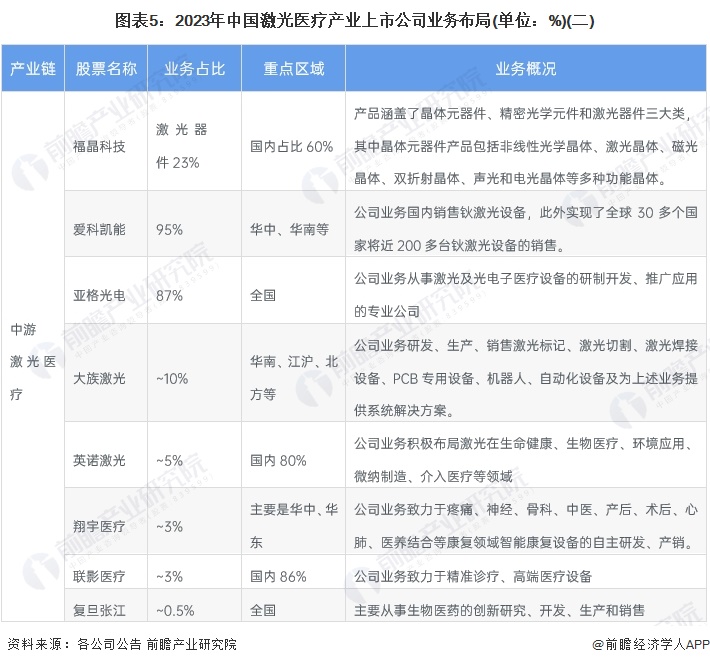

激光医疗行业主营激光医疗的上市公司较少,规模较小,大部分企业激光医疗业务收入在10亿元以下。行业上市公司主要进行激光医疗设备的销售、租赁和提供激光医疗解决方案。但对于大部分企业来说,激光医疗是他们业务中很小的一部分,主要还是进行设备销售、药物批发等。激光医疗业务量较小的上市公司跟行业相关的业务有精准医疗中的光纤激光切割、自研激光磁场理疗仪、光动力药物进行激光照射等。

目前行业上游代表性上市企业主要有:福晶科技(002222)、德龙激光(688170)、光韵达(300227)、长光华芯(688048)、光库科技(300620)。

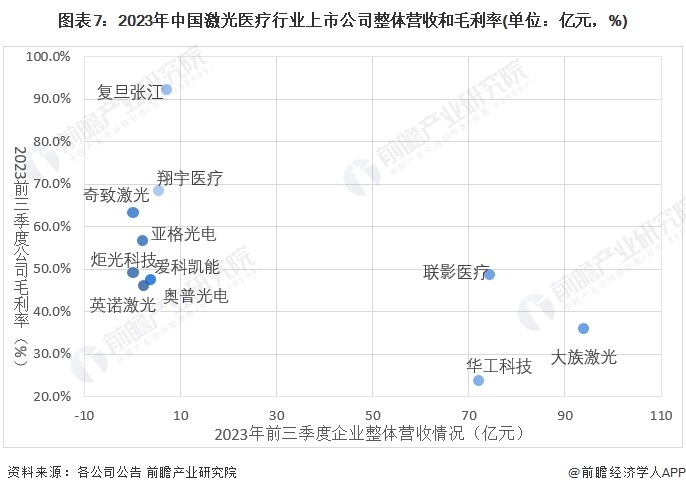

从上市公司营收情况来看,大部分企业2019-2022年收入上升,但受到近年来医疗器械集采以及其他的影响,部分企业收入有所下滑。其中,收入最高的是大族激光,其次是华工科技、联影医疗。

激光医疗业务中,上游企业大部分专注度较高,中游企业专注度最高的企业有奇致激光、亚格光电、爱科凯能。大部分企业布局全国,例如光韵达、长光华芯、奥普光电、奇致激光、华工科技。

从激光医疗业务营收来看,大族激光营收最高,超过9亿元,其次是华工科技,收入接近3亿元,联影医疗收入2.2亿元。但上述激光医疗业务收入较高的企业,激光医疗不是主要业务,例如大族激光、华工科技的主要应用场景在智能工业领域,联影医疗更多的是医疗诊断,其他类型的医疗器械制造和销售。而奇致激光、亚格光电、亚科凯能尽管业务收入较小,但是业务专注度高。

从中游公司整体经营情况来看,2023前三季度收入具备竞争力的是大族激光、华工科技、联影医疗;毛利率水平最高的是复旦张江。在10亿元收入附近的企业有翔宇医疗、亚格光电等。从行业整体来看,企业毛利里水平整体较高,均在30%以上。

从中游企业的激光医疗业务来看,仅奇致激光、亚格光电、爱科凯能三家公司的主要业务是激光医疗,大部分上市公司激光医疗占比低于20%。此外,大部分上市公司激光医疗业务规模较小,除大族激光外,均低于3亿元。

“十四五”期间,上游企业将加大对光纤激光器、飞秒激光器、核心零部件的生产和制造,为下游激光医疗设备和诊疗提供更好的硬件支持。中游企业将继续注重技术创新和产品研发,不断在激光医疗领域进行精细化生产和管理,提升精准医疗的诊疗效率。各企业具体规划如下表所示:

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统行业地位证明IPO咨询/募投可研IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前 瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

报告主要分析了中国激光医疗行业的发展环境;激光医疗行业当前的市场运营;激光医疗行业的供需情况;激光医疗行业的竞争格局、竞争趋势;激光医疗市场的领先企业经营状况...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。