自从1961年中科院长春光学精密机械研究所研制出我国第一台红宝石激光器至今,我国激光技术也走过了五十多年的快速发展历程。经过多年的发展,我国激光产业已经逐步具备了在技术和价格上的竞争力。

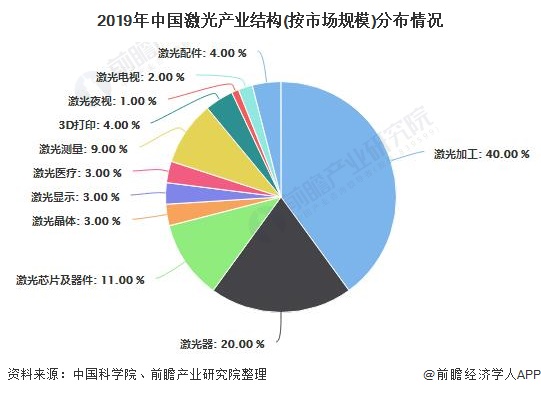

中国激光产业结构主要分为激光加工、激光器、激光芯片及器件、激光晶体、激光显示、激光医疗等。2019年中国激光产业市场中,激光加工遥遥领先,占比40%;其次为激光器,占比20%,二者共占据了激光产业市场规模的三分之二。

同时,国内规模以上超过150家的激光企业中,半数以上的企业集中于激光加工和激光器相关领域,反映了激光加工和激光器产业具有较高的行业集中度。

根据中国科学院武汉文献情报中心的数据,在我国激光产业的五大地带中,2019年,华南地区的激光市场规模为200亿元,其中广东和福建是支撑其市场规模增长的“领头羊”;华中地区激光市场规模为150亿元,形成了以武汉为首的激光产业群;华东地区激光市场规模为120亿元,主要集中在上海和浙江两省市;东北/华北实现了100亿元的市场规模,东北以辽宁和吉林为中心,华北集中于北京和河北;相比之下,西部地区市场规模较小,为60亿元,主要集中于四川、陕西、重庆一带。

按照2020年中国激光产业报告的分类,低于1kW的光纤激光器为低功率光纤激光器,1kW-1.5kW的为率光纤激光器,高于1.5kW的为高功率光纤激光器。

2019年,我国各功率光纤激光器出货量都保持了增长。经过多年发展,我国低功率光纤激光器技术逐渐成熟且成本低,国内市场基本实现了国产化;

率光纤激光器国产化率过半;伴随国内光纤激光制造厂商整体技术的提升,市场的竞争逐渐转向中高功率光纤激光器,2019年3kW-6kW出货量超过3000台,并有将近800台的6 kW以上高功率光纤激光器投放市场,是2018年的两倍以上。随着国产化率不断提升的趋势,高功率激光器将成为国内外厂商竞争的主要战场。

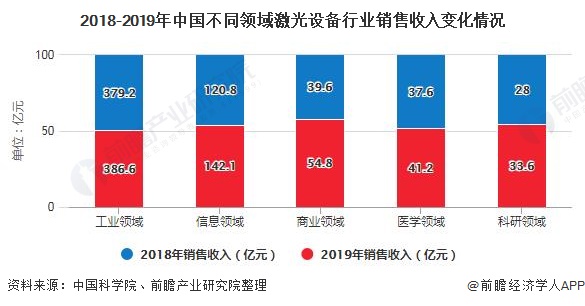

2019年中国工业领域激光设备收入达386.6亿元,同比增长2%;信息领域激光设备销售收入约142.1亿元,商业激光设备超过医疗激光设备成为第三大市场,实现销售收入54.8亿元,同比增长38%;医疗和科研领域分别位居第四和第五,销售收入分别为41.2亿元和43.6亿元,科研领域维持了20%的增长。2019年中国激光设备销售总收入为658.3亿元,同比增长1.9%。

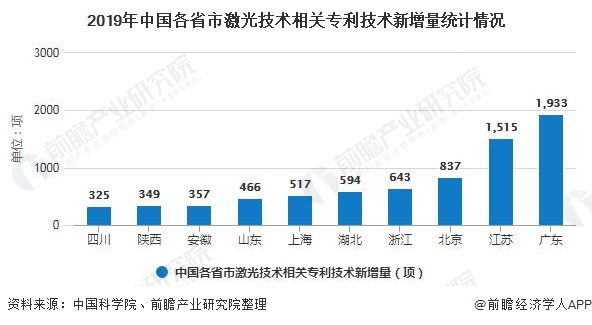

2019年,中国共新增激光技术相关的专利技术9581项,其中广东和江苏新增专利技术1933项和1515项,是我国激光技术创新的大省,多年来一直保持领先的地位;北京和浙江的激光专利技术新增量均超过600项,分别为837项和643项,位于第二梯队;湖北、上海、山东、安徽、陕西、四川位于第三梯队,激光专利技术新增量超过300项。

总体来讲,我国激光技术专利呈增长趋势,反映了我国激光技术的创新和能力不断增强,而技术的创新有助于打破国外的技术壁垒,提升我国激光产品在国际市场的竞争能力。

以上数据及分析请参考于前瞻产业研究院《中国激光产业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

本报告前瞻性、适时性地对激光产业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来激光产业发展轨迹及实践经验,对激光产业未来的发展前景做...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。